安踏李宁“恢复元气”涨价,是谁给了它们勇气?

放弃尊严、降价“渡劫”的安踏李宁们,又硬气了起来。

有消费者反映,李宁把6折券、生日券取消了;前两年一百多买的安踏运动鞋,改个款摇身一变,卖到了300多。

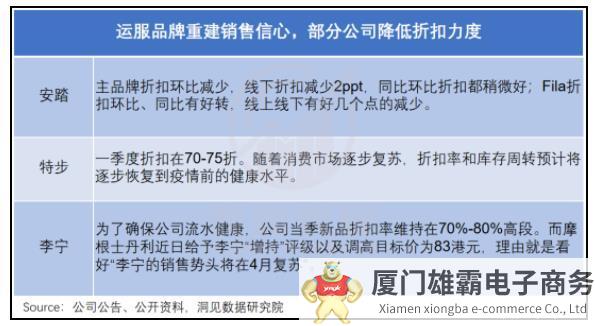

特步、安踏最新的交流纪要都提到了“对后面几个季度越来越有信心”,开始降低折扣力度。

然而不久前的2022年报明明显示,各家卖不出去的货依然堆积如山,是什么给了它们涨价的勇气呢?

01

吃到了“国货”红利?

耐克、阿迪达斯继续受困于中国市场,头顶国货之光的运动鞋服三巨头,谁保持了高速增长?

很多人可能会想到安踏,因为过去几年它的增速一直都是行业第一第二。然而2022年的情况并非如此。

论营收体量,安踏体育稳坐国内市场“头把交椅”,2022年的收入达到536亿元,相当于2个李宁(258亿元),4个特步国际(129亿元),这个成绩,不仅领先耐克中国,还拉大了与阿迪达斯中国的差距。

从收入增速来看,过去一年,三巨头都跑赢了大盘,但整体增速出现大幅下滑。其中,安踏增速最慢,下滑到8.8%,李宁、特步的增速分别14.3%、29.1%。

体量最小的特步国际,增速最快,主要因为占比近九成的特步主品牌,有26%的高增速,总收入终于突破了百亿大关,达111亿元。进一步去看,特步主品牌的收入增长,主要是跑步产品和儿童业务的收入增长带来的。其中特步儿童的业务增速52%,在主品牌业务中占比15%。

主品牌之外,特步还有时尚运动(主要是盖世威K·SWISS和帕拉丁PALLADIUM)和专业运动(主要是索康尼SAUCONY、迈乐MERRELL)两个分部,收入体量不大,增速很快。年收入分别是14亿元、4亿元,营收增速40%、99%。

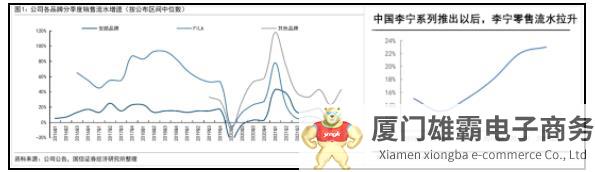

长期占据国产运动品牌第二位子的李宁(包含李宁核心品牌、童装品牌李宁YOUNG),奉行单品牌策略,2022年的收入能保持增长,鞋类是最大亮点。鞋类收入增长41.8%至134.8亿元,占比过半,重新超过了服装收入。

过去几年,体量最大的安踏体育保持高增长,身为增长和利润现金牛的FILA功不可没,但到了2022年,拖累安踏体育收入增速的同样是FILA。在安踏各分部中,只有营收占比四成的FILA,各项指标均为负数,其中,营收下滑1.4%至215亿元。值得一提的是,FILA也是这三家企业中唯一一个负增长的主力品牌。

好在,收入比重过半的安踏主品牌,稳住了集团大盘,营收同比增长15.5%至277亿元,坐稳了国产运动品牌体量第一的位子。

而安踏体育的第三分部,即所有其他品牌(主要是迪桑特和可隆)也保持了26%的增速,不过整体规模较小,收入为34.9亿元。

FILA向下、安踏品牌向上,除了FILA快速增长五六年后出现疲态,还有运营模式不抗压的因素。

安踏主品牌是一半直营、一半加盟。2020年以来,安踏主品牌持续进行DTC模式转型,目前有7200家门店纳入DTC模式管理,其中,51%为直营,49%由加盟商按照安踏运营标准营运。

FILA则是全直营模式,完全由品牌运营,没有经销商能分担风险,在疫情期间受线下的冲击更深。FILA定位中高端,鞋品定价250元-1100元、外衣定价600元-3300元,门店主要位于北上广深等一二线城市,而这又是2022年上半年疫情影响的“重灾区”。

综合来看,除了FILA,其他主力品牌都在过去一年继续吃着“国货”红利。按照营收增速给公司排名,特步国际>李宁>安踏;给主力品牌排序则是,特步主品牌>安踏主品牌>李宁>FILA。其他子品牌还没成长起来,财务数据都未被企业单独列出。

只是这份红利,还不足以撼动国产体育运动三巨头的位次和品牌格局,依然是安踏体育>李宁>特步国际,按品牌的收入规模排序是安踏主品牌>李宁>FILA>特步主品牌。

02

渠道改革进入高分位,效率提升边际递减

“卸磨杀驴。”

“没有永恒的朋友,只有永恒的利益。”

2020年8月,安踏的一条公告将跟随丁世忠一起打江山的经销商,推到了集体“毕业”的边缘,也让自己站上了风口浪尖。

这条公告的内容是,安踏主品牌将砍掉经销商模式,向直营零售转型,到2025年,直营模式占比将达到70%。

显然,其是想抄上一轮库存周期的作业——DTC改革,降低库存风险。且为此不惜自断臂膀,比如安踏总裁郑捷说道,“走出这一步其实是蛮艰难的,但是我们觉得必须要走出这一步。”

这样的选择,当然没有问题。可以看到,其第一阶段选定11家分销商,旗下将近3600家门店,在之后的6-9个月里,进行了工作交接。这刺激其营收和利润,2021年出现了大幅的提升。

然而一年后(2022年),其收入增速即从38.9%降至8.8%,利润也拐头向下。

事实上,这种情况在上一轮库存周期中也曾上演过。

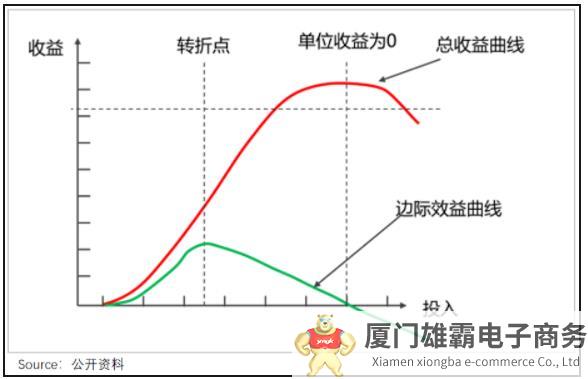

以李宁为例,2012-2015年伴随着渠道改革的推进,库存效率等相关指标,改善幅度很大。但2016年起,相关指标的优化程度逐渐放缓。

同时,其带来的财务刺激效果,也在逐渐减弱。

也就是说,DTC的效果是边际递减的。而这正是所有改革的共性规律——带来的效果并非线性增长,而是会有衰减过程。

换言之,渠道改革已成为行业常态,继续下去对库存效率改善有限。这倒逼运服企业,不得不寻找新的解题思路。

可以看到上一轮库存危机后期,运服品牌对线上线下互通热情高涨。

比如,安踏高管表示,“公司对线上线下的业务进行全面的整合性管理,即实现实时与公司整体一盘货进行完整打通。”

类似的,李宁在创始人回归后,积极拥抱互联网:提出要将电商渠道占比提升至25%—30%;同时,投入全年营收的0.5%对IT系统进行数字化改造。

从效果来看,各家都有所收获。

供应链上云的特步,效率提升了20%-30%,疫情期间,仅用两周就在线上开出了超3000家云店,将线下门店作为了快速发货的前置仓。

而据公开信息,数字化转型前后,李宁的库存周转率从1.5次提升到2.3次,同时电商渠道高速增长,拉动整体流水增长。

由此来看,作为接力DTC的提效举措,数字化转型也已进入高分位——几乎覆盖了所有零售门店和电商渠道,后续也难以避免边际递减的趋势。

当然,鉴于数字化转型以及渠道改革的情况,行业这一轮的库存表现有了高基调。

可以看到这一轮相比上一轮,在收入显著增长的情况下——与2012年相比,2022年安踏收入增长605%,李宁增长235%,存货减值准备却明显下降。说明各家的抗风险能力增强了。

但就库存危机的修复而言,仅仅如此是不够的,毕竟更本质的矛盾是把产品卖出去,利润、现金流重新轮动起来。

03

长久地卖出去,更能穿越周期

过去一年,阿迪、耐克在大中华区醉心于同一个动作——尝试靠近Z世代消费者。

2022年3月,阿迪达斯高管表示,日后中国市场30%的产品将由中国设计师来设计;10月,耐克官宣与中国电竞运动员UZI(简自豪)签约。

这当然有对大中华区表现不佳的反思,但更让他们垂涎的或许是,中国竞争者曾籍由风潮,彻底甩开库存危机的态势。

众所周知,安踏凭借高时尚度运动品牌FILA,水涨船高;李宁站上国潮风口,跑出了第二增长曲线中国李宁。

而在销售流水高速增长拉动下,库存效率问题“迎刃而解”。

安踏2017年报电话会提到:FILA增加的库存远低于增加的销售收入,2017年10月-2018年2月,存货处于历史最好水平,库销比低于4。

李宁来说,“中国李宁”产品线更新频率达到每两周上新,但其整体存货周转天数逐年下降,陈货积压逐年减少。

可见,阿迪、耐克也大有想借此破局的考量。但遗憾的是,之前的文章多次论述过,国潮风口已过。

事实上,就在阿迪、耐克试图向时尚靠拢时,打开运动服饰销量排行会发现,其基础款“黑白灰”才是卖得最稳定的。

可以看到,消费者一边吐槽,“耐克衣服鞋子基础款很多黑白灰,一不小心就穿成了晨练大爷”;一边,全网求购几年前的经典款。

这在企业的出货情况上也有反馈,阿迪2022Q3电话会议提到:我们正在检查库存里哪些是经典产品,好消息是,绝大多数的产品都可以在2023年再次进行销售。

由此来看,押中时尚品类卖得快,固然高效。但时尚本身周期性很强,今年能产爆款,明年可能就熄火了。如果没有及时卖出,存货占比逐渐上升,收入和利润也会遭殃。

相比之下,能长久地卖出去,更能穿越周期。

以优衣库摇粒绒系列为例,对比第一件摇粒绒产品的款式,可以发现现在的差别并不大,然而其却热卖了28年。

好卖的原因,当然和“基本款相比时尚品类,更易搭配”有关,但更重要的是产品技术创新的支撑。

《FILA突然失速》一文中论述过,优衣库不断通过“联名”创新设计,加入新的元素和品牌,来维持摇粒绒产品的新鲜度。

同时,还每年对摇粒绒产品进行革新,比如将它和拳头技术HEATTECH 结合,提升保暖性能、升级防静电等。如此不断创新,产品持续穿越周期,销量一路向上。

也就是说,产品要有持久生命力,最终还是要回归技术。这在运服行业中,也有体现。

上述提到的,耐克目前卖得好的基础款AJ、DUNK、Air Force等,都有技术加持。

而数据显示,2022年李宁在鞋类产品方面收入,首次超过服装类。特步2022收入同比增长29.1%,年报提到业绩亮眼的原因在于:2022年专业运动分部的收入录得强劲且同比增长99.0%,占集团收入的3.1%。

基于此可以看到,近两年各家都进一步强化专业功能化属性。

这样一来,当行业实现功能性产品结构调整,长生命周期的产品占比提升,库存滞销的可能性降低。

总的来说,要通过产品维度减少库存压力,不仅要卖得快,还要卖得久,其中技术和产品创新是持续穿越周期的钥匙。

最后

上世纪80年代,外资体育品牌耐克凭借领先的产品质量和款式,在内地扎稳脚跟。自此,消费者总是将洋货和“品质好,逼格高”画上等号。但这并不代表他们对国货失去信心,相反只要有机会,他们甚至会“野性消费”,力挺国货。

市场在变化,品牌在发展,人们的购买力也在提升。大众在对“国产崛起”的期待下,并非难以接受国货涨价,但没有赋予商品足以匹配高价的质量,还妄图利用国人的爱国情绪割韭菜。这样的行为,只会让大众寒心。

据有关媒体报道,安踏滞销库存量已超过百亿。

上一轮库存危机中,DTC渠道改革成为行业良药,当边际效益递减,企业不得不寻找新的库存效率提高工具,数字化转型被推上台面。

而国潮风口的机遇证明,企业还可以通过产品建设来提升效率,但潮流会交替,长青的产品更有利于穿越周期。

长期而言,物流基础设施建设,在运服行业的重要性也日益凸显,成为企业争夺的高地。

综合作用下,在这一轮的库存危机中,行业的抗风险能力大幅提升。

同类文章排行

- 5SHX1960L0006 3BHB016120R0002

- 怎么联系业务?

- ABB厦门工业中心“碳中和”园区示范基地落成

- 3500/22M 288055-01 表面检测系统分类性能的

- 3500/33-01-00 全集成线扫描接触式图像传感器

- 协作机器人市场能否在后疫情时代迎来二次增长?

- 5SHX1960L0006 3BHB016120R0002

- 辉瑞6年的工业数字化转型历程与成果

- 3500/34 125696-01 相机用于开发眼睛研究的瞳

- 5SHY4045L0003 3BHB021400 克服制造

最新资讯文章

- CI535V26 3BSE022161R1 凯本隆SC30双

- SB510 3BSE000861R1 智能驾驶领域再迎新动作

- RB520 3BSE003528R1 CMA三十而立:埃夫特

- SC520 3BSE003816R1 皮尔磁即将亮相汉诺威工

- SC520M 3BSE016237R1 智辟新天地!ABB机

- CS513 3BSE000435R1 ABB赋能广东阳江能源

- MB510 3BSE002540R1 ABB推出水和废水能源

- SC510 3BSE003832R1 将人工智能嵌入全线业务

- SR511 3BSE000863R1强生公司将以7亿美元出售

- RF533 3BSE014227R1 龙沙从罗氏收购加州生物