从2.5万到上市却被质疑:附加值不高,竞争格局可能恶化!微光还会发出“耀眼光芒”吗?

近期,市场担忧微光以微电机为主要产品,附加值不高,缺乏成长性,竞争格局可能恶化。而信达证券分析师做出回应:

我们认为:1)公司传统产品与 ECM 电机均处于国内领先位置,ECM 替代落后电机趋势明确, 公司作为龙头有望充分享受这一行业红利;2)工业自动化智能化方向确定,公司有望在伺 服电机复制传统微电机与 ECM 电机成功路径,受益于工业自动化升级与国产替代两大因素, 复制公司在传统产品和 ECM 电机产品上的优质成本管控能力,在伺服电机市场获得较大份额。

天时地利人和,微光发出“耀眼光芒”

微光股份的前身是浙江电子工业学校的校办厂。1995年,由于看好电机市场,微光引进人才,进行电机生产。不料时间不长,引进项目的负责人突然离去,撂下了一身债务,情况一下子变得很糟糕,有些员工默默选择了离开,何平临危受命,来到微光。这个浙江省电子工业学校的常务副校长,就这样被“推”到了厂长的位置上。当时的校办厂,连学校借给厂里的债务都还没有还清,却还承担着弥补学校办学资金不足的重任。刚刚上任的何平,面连着人生的第一次巨大挑战!

到任后,何平开始跑市场、熟悉企业的管理,逐步摸索着前行。凭借着不懈的努力,陆陆续续,学校借给工厂的钱都还清了,账面上也有了一些投资,工厂开始有了起色。在这个当口,党的十五大提出股份合作制在浙江遍地开花,省政府也专门出台文件搞试点,企业改制这件事,就被提到了日程上。何平面临着第二次“下海”的考验。“一下海很可能就回不来,但我希望试试看。在省电子工业局的推动下,加上政策的优惠,我们靠着两户人,五个职工,硬是把改制完成了。”

改制之后的微光,走上了发展“快车道”,2016年6月,公司在深交所挂牌上市。当年,公司创造了营收4.4亿,净利润1亿的骄人业绩!何平的两次人生挑战,都被他通过自身的努力转化成了发展的机遇。刚入驻开发区时,微光的年营业收入只有1813万元,净利润还不到50万元,净资产也不到700万元。而如今,企业已实现年营收4.4亿元、净利润1亿元、净资产达到了7.46亿元。

谈起微光的成功秘诀,何平说,有三个必要条件:天时、地利、人和。“所谓天时,就是发展战略,当初企业选择电机这一行是正确的;所谓地利,就是软硬环境,当初企业选择改制,选择落户开发区是正确的;所谓人和,就是要团结一心,患难与共。”

聚焦冷链电机,节能电机快速突破

冷链设备覆盖冷链物流各环节,微电机是核心动力源。在冷链物流产业链上,冷链设备是核心环节,覆盖了从生产加工、贮藏、运输配送及终端各环节,设备种类包括冷却装置、冷库、冷藏柜、冷藏车、展示柜等,其中微电机是指体积、容量较小,额定输出功率一般小于750W及以下的电机,是冷链设备的重要零部件和动力源,可用于冷气循环或冷凝器散热。

我国冷链物流发展空间巨大,与发达国家相比有较大差距。2020 年冷链物流的市场规模超过 3800 亿元,冷库库容近 1.8 亿立方米,冷藏车保有量约 28.7 万辆,分别是“十二五” 期末的 2.4 倍、2 倍和 2.6 倍左右。但目前我国的跨区、跨季调整农产品供应的能力不足,农产品具有较高的产后损失和流通浪费,人均冷库容量、冷链流通率和农产品腐损率等指标与发达国家相比还有较大差距,具有广阔的提升和发展空间。

扎根行业30年,微光成就冷链电机龙头。2003 年公司产品获得 CE、VDE、UL、CCC 认证并开始生 产电机产品;2014 年,“200 万台外转子风机、300 万台 ECM 电机项目”竣工;2016 年公司 在深交所挂牌上市;2017 年公司成立伺服电机事业部,进军伺服电机领域;2019 年公司凭 借制冷电机及风机被工信部认定为“制造业单项冠军示范企业”。

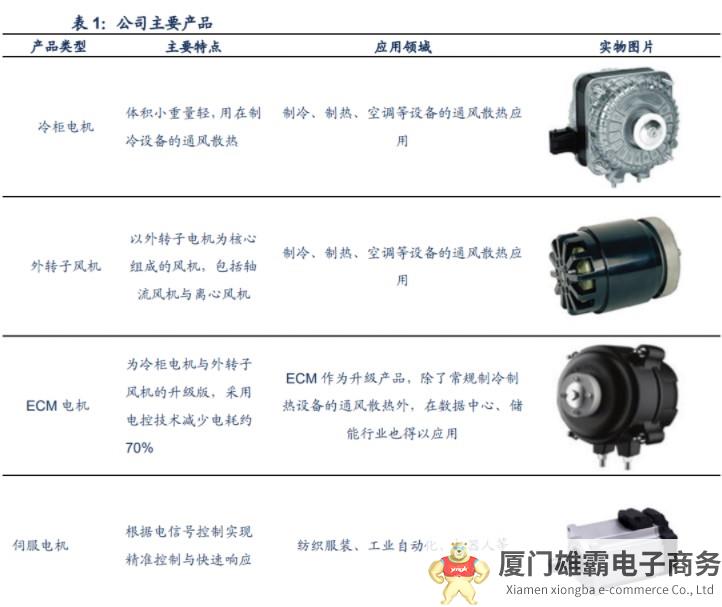

公司深耕风机、电机、微特电机行业,高效节能电机成为公司优势,新业务不断延伸。公司长期专注于 HVAC 设备用微电机领域,冷柜电机销量在世界处于领先地位,外转子风机、ECM 电机的销量在国内处于领先地位。公司客户主要集中在制冷通风领域,包括 FMI、FRIGOGLASS、海容冷链、澳柯玛等国内外优质客户。

2016-2020 年,公司营业收入从 4.41 亿元增长至 7.98 亿元,四年 CAGR 为 15.98%;归母净利润从 1.00 亿元增长至 1.93 亿元,四年 CAGR 为 17.95%。2021 年以来,公司把握市场需求增长机会,在冷链市场的优势不断稳固,加快在空气净化、储能、大型设备制冷等新领域的应用,产品升级和降本增效同步进行,实现收入和利润的高速增长。2021年公司实现营业收入 11.12 亿元,同比增长 39.27%;实现归母净利润 2.54 亿元,同比增长 31.53%;2022 年上半年,公司营业收入 6.53 亿元,同比增长 24.61%;归母净利润 1.62 亿元,同比增长 57.46%。

同时,强制能效标准不断提高,电机行业的高效节能化趋势加快。美国、新西兰、巴西等国 家已制订电动机强制性能效标准,欧盟也规定 2015 年开始,输出功率在 7.5-375kW 的电机 必须达到 IE3能效等级。根据中国的 GB18613-2020《电动机能效限定值及能效等级》,能效 1 级达到了国际电工委员会的最高能效级别 IE5,同时最低级别为 IE3,即自 2021 年 6 月 1 日起,能效低于IE3的三相异步电动机将不允许生产销售。

而公司的ECM 电机的节能效率超过70%,具有高安全、高可靠等优势。公司的ECM电机不仅可应用在制冷行业,还可应用于新风系统、大型机器设备散热、储能行业、数据中心等。根据公司官网,与 YZF 系列电机相比,新一代 ECM 系列电机可节能 70%以上,并且可以无差异替换,更小发热使得运行更加稳定可靠,根据公司测算,一台 ECM7108电机每年可节省25欧元,折算成人民币约 172 元(汇率为 6.88 元/欧),而 2021 年公司 ECM 电机均价 为 106 元,冷柜电机均价为 35 元,因此对于客户,替换成节能电机的经济价值高。

拓展伺服电机,打造第二增长曲线

伺服电机是智能制造和工业自动化系统的重要零部件之一。伺服电机是在伺服系统中控制机械元件运转的发动机,伺服电机是工业自动化系统中重要的零部件之一。伺服电机系统在精度、矩频、过载等性能上优于步进电机系统,从而在机床工具、电子制造设备、纺织机械及各类机械、机器人等领域已经得到广泛应用。亚洲、欧洲、北美洲等智能制造、工业自动化领先的地区占据了伺服电机主要的市场份额。

我国伺服电机集中在中低端,有望在国产替代进程中获得更大市场份额。就竞争格局而言,我国伺服电机行业可以分为高端、中高端、中低端三个层次:高端伺服电机主要用于精密工业仪器、高端机器人等领域,基本是被德系、日系龙头厂商垄断;中高端伺服电机应用于工业机器人、纺织机械及各类机械等领域,我国伺服电机行业龙头、海外伺服电机知名企业可以达到这一水平;中低端伺服电机主要是我国一些中小企业。整体而言,国内厂商在伺服电机领域处于追赶状态,在国产替代进程中有望凭借性价比优势不断扩大市场份额。

人口红利消退倒逼机器换人,智能制造、工业自动化是大势所趋。我国是制造业大国,随着人口红利的消退,机器换人、工业自动化是大势所趋。工业机器人是伺服电机的重要下游之一,其具有两个明显的趋势:第一是我国的机器换人、工业自动化正在加速推进,2021年我国工业机器人产量同比上升54.4%;第二是国产替代加速,我国工业机器人的安装数量仍在快速上升,但是进口数量却在持续下降。目前我国工业机器人密度等工业自动化指标仍然大幅落后于德国、日本等制造强国。

工业自动化趋势+国产替代,我国伺服电机市场规模 2022 年有望达到 181 亿元。我国的智能制造、工业自动化进程,将带动伺服电机行业市场规模的持续增长。与此同时,我国也在加快智能制造领域的国产替代。例如《“十四五”智能制造发展规划》强调,要加强高精度伺服驱动系统等基础零部件和装置的自主供给。根据中商产业研究院的预测,我国伺服电机行业市场规模 2022年有望达到181亿元,将保持较高增速。

公司伺服电机品种较为齐全、能效等级较高,营收有望快速增长。公司伺服电机品种较齐全,包含 WA、WB、WD、WE、WF 系列,已经应用于纺织机械、数控机床、机器人等领域。公司伺服电机(0.6kW-7.5kW)已通过一级能效备案,伺服电机 60ST、180ST 被列入工信部“能效之星”装备产品目录(2021)。近年来,受益于工业自动化趋势,公司伺服电机营收增长迅猛,2018-2021年CAGR达147.5%。目前伺服电机业务占公司整体营收比重仅为 5%左右,预计伺服电机营收占比将进一步提升,带动公司营收持续增长。

信达证券给出盈利预测与估值

核心假设:1)外转子风机:公司外转子风机优势显著,受益于我国冷链物流加速发展,以及新风系 统等新市场开拓,预计营收将迎来稳定增长。我们预计 2023-2025 年公司外转子行业营收同 比增长 30%/22%/16%,毛利率稳定在 35%。2)冷柜电机:公司冷柜电机处于领先地位,客户覆盖冷链一线品牌,将持续受益于冷链 行业发展。我们预计 2023-2025 年公司冷柜电机营收同比增长 8%/12%/12%,毛利率在 30% 左右。3)ECM 电机:公司 ECM 电机效率领先,在国内处于领先地位,《电机能效提升计划 (2021-2023)》为代表的政策将推动 ECM 电机占比大幅提升。我们预计 2023-2025 年公司 ECM 业务营收同比增长 65%/55%/48%,毛利率在 38%左右。4)伺服电机:公司当前伺服电机收入较少,随着各细分行业逐渐开拓未来增长空间较 大,2022 年原材料价格压力较大,预计将在 2023 年迎来较快增长,后续编码器等自主生产 后将持续提高公司伺服电机产品竞争力。

信达证券:我们预计 2023-2025 公司伺服电机业务营收同比增长 170%/70%/50%,毛利率初始在 20%左右,2024 年后随着规模效应显现,毛利率将有所增长。

微光股份是国内领先的微电机、风机公司,未来有望充分受益于:1)冷链行业加速发 展;2)ECM 电机加速替代传统电机;3)工业智能化推动伺服电机高速增长,业绩有望保持高速增长。信达证券:我们预计公司2023-2025年营收为16.02/21.23/27.21亿元,同比增长33%/33%/28%; 归母净利润为 3.78/5.06/6.57 亿元,同比增长 23%/34%/30%。当前股价对应 23 年 PE15.4x。

同类文章排行

- 5SHX1960L0006 3BHB016120R0002

- 怎么联系业务?

- ABB厦门工业中心“碳中和”园区示范基地落成

- 3500/22M 288055-01 表面检测系统分类性能的

- 3500/33-01-00 全集成线扫描接触式图像传感器

- 协作机器人市场能否在后疫情时代迎来二次增长?

- 5SHX1960L0006 3BHB016120R0002

- 辉瑞6年的工业数字化转型历程与成果

- 5SHY4045L0003 3BHB021400 克服制造

- 3500/34 125696-01 相机用于开发眼睛研究的瞳

最新资讯文章

- CI535V26 3BSE022161R1 凯本隆SC30双

- SB510 3BSE000861R1 智能驾驶领域再迎新动作

- RB520 3BSE003528R1 CMA三十而立:埃夫特

- SC520 3BSE003816R1 皮尔磁即将亮相汉诺威工

- SC520M 3BSE016237R1 智辟新天地!ABB机

- CS513 3BSE000435R1 ABB赋能广东阳江能源

- MB510 3BSE002540R1 ABB推出水和废水能源

- SC510 3BSE003832R1 将人工智能嵌入全线业务

- SR511 3BSE000863R1强生公司将以7亿美元出售

- RF533 3BSE014227R1 龙沙从罗氏收购加州生物