中国SaaS市场的三大困境都跟钱有关,引入大模型是不是能带来利润?

如同移动互联网产生革命化浪潮一般,几乎所有企业都形成了这样的共识:大模型已成为支撑各个行业的“底座性变化”,所有行业都值得用大模型重做一遍。

在这种论调之下,从今年初至今,我们看到各类大模型产品集中涌现。仅在国内就有上百个通用大模型、行业大模型密集“上新”。

AI大模型爆发背后的根本原因,是因为企业们切实看到了基于大模型的“AI+”正在对现有业务进行颠覆。毋庸置疑,大模型跨领域、跨任务的迁移学习,使得AI比以往任何时候都更加实用,开始真正走入千行百业,成为破解企业发展瓶颈的制胜法宝。

而中国SaaS正是需要AI推动的典型行业之一。

不做大模型,我们做AI PaaS

在9月14日召开的“签无界·创未来” e签宝第二届用户生态峰会上,e签宝基于自身十多年来的电签经验和实践,推出了电签垂直行业的专业PaaS平台——ePaaS。其中的AI PaaS,是行业内首个集成了合同AI大模型应用平台。

在该平台上,e签宝已经接入了国内多个领先大模型,并结合各个模型的优势和特点,应用到不同智能合同场景中。

在「甲子光年」看来,e签宝推出AI PaaS这一动作,未来必将会引发电签行业、甚至是整个SaaS行业的跟随。

核心原因有三点。

首先,从IT架构层面看,AI大模型处于云业务架构的最底层,而SaaS应用则是在用户业务场景的最上层。像GPT模型之于ChatGPT一样,作为能力底座的大模型,并不能“直接”运用在应用场景中,而是需要搭载包含用户界面的上层应用供用户使用。

想要简单易用的在业务场景中应用大模型,必然需要将AI PaaS置于模型与应用场景之间,打通二者壁垒。

因此,下接大模型、上接应用场景的AI PaaS,作为“中间层”衔接模型能力与场景需求,从而激发整体业务的优化升级。

其次,相比自研大模型,搭建AI PaaS显然更契合SaaS企业们的核心诉求。

事实上,自研大模型并不“实惠”,过程中需要消耗大量资金与算力,并非所有企业都有实力自研大模型。

与此同时,面向toB的SaaS行业,需要承接各行各业的场景需求,出于数据安全、业务结构、模型性能等诸多因素考量,提供单一模型也难以适配客户多样化的行业场景。

对于SaaS企业来说,目前市面上的主流大模型正逐步从初创走向成熟,并且已经可以进行商用。所以直接接入多样化的优质大模型供客户选择,无疑更加高效可行。

最后,目前中国SaaS行业正面临客户群体的结构变化。通过AI PaaS来优化自身业务线,才是因时而变、因需求而变的“精准服务”。

一方面,除了以往具备IT基因的互联网企业外,SaaS企业逐渐承接起传统企业数字化转型的需求。然而,传统企业数据资产积累薄弱、“数据孤岛”问题严重,想要实现业务的数智化转型,不仅需要SaaS企业提供标准化工具,还要提供一体化、系统化的行业场景解决方案。

另一方面,大模型部署仍存在较高门槛,特别是对中小企业来说,开发运维、模型微调等技术与资金难题,都成了腰部企业搭上AI快车的绊脚石。如何让腰部企业既能“用得上”大模型,又能“用得起”大模型,成为SaaS行业的一大痛点。

回归到繁杂的用户需求,不难看出——中国SaaS需要的不是“名声响亮”模型性能,而是切实将模型能力带入到业务场景解决实际问题。

在这一点上,上承业务场景,下接模型能力的AI PaaS,显然是更优解。

中国SaaS阵痛:多数毛利率低、部分营收低、NDR低

2022年,全国SaaS市场下行,全年国内无一家现象级SaaS企业出现,行业内多数企业尚处于利润&营收承压期。根据整理资料、采访调研发现,中国SaaS企业2022年表现主要为3个方面。

一是国内SaaS行业的整体营收略有增长,但是同时伴有亏损,裁员风波不断。

基于过去3年的财务数据,安永报告选取了国内 TOP 50 上市 SaaS 公司的财报数据,发现 2019 年-2021 年期间,通用型 SaaS 和垂直型 SaaS 的平均营收金额虽然在逐年增长,但增长率却在不断下滑,并且通用型 SaaS 平均营收增长率下降速度最快,从 2019 年的 32.1%下降到 2021 年的 11.2%。

研究发现,2022年除了个别头部SaaS公司营收增长率保持正增长,多数都处于负增长状态。比如在Q1、Q2、Q3,物联网云开发平台涂鸦智能的营收增长率为-2.7%、-26.1%、-47.4%;全球实时互动云声网为-4%、-3.2%、-9%;电商软件服务提供商光云科技为-2.66%、-8.48%、-8.62%。

“2019年至2021年新冠疫情持续反复,加之2022年全球通胀经济下行,作为SaaS服务主要客户群体的ToB行业企业发展受影响显著,SaaS行业盈利表现疲软。”智布互联创始人傅俊超说道。

小苗朗程合伙人方正浩表示:“国内SaaS行业整体的营收和增长情况相比前两年还是有所恶化。对于面向Ka的上市公司,拓客、交付有较大的挑战。而对于面向SMB的 SaaS企业,客户为投入产出不确定的投资意愿、客户的生存能力也同样存在挑战。虽然市场大环境不利,但仍有部分企业增长速度超过了100%。企业的发展归根结底还是取决于本身的产品形态,业务模式,以及产品的刚需程度。”

此外,受困于疫情的影响,国内外各大SaaS企业裁员风波不断,就连往年拼命招揽人才的各大头部企业也都在2022年节俭开支,宣布了裁员或招聘放缓的计划,例如根据公开数据显示一站式SaaS模式的电商服务平台—Shopify裁员10% 。上到公司高管下到基层员工,无一幸免,有些公司甚至裁撤大部分业务,只留核心业务。

二是国内SaaS公司的平均毛利率水平依然偏低。

安永在其《中国企业级SaaS上市公司2021年财务绩效回顾及未来展望》报告中谈到,国际上代表性SaaS公司的毛利率通常能超过70%,国内企业级SaaS公司毛利率水平不足60%。基于过去三年的财务数据显示,国内大部分SaaS公司的平均净利润为负,盈利依旧很难。

“二级上市公司大多都不是纯SaaS业务,所以毛利率肯定会低。目前国内纯SaaS企业的大客户毛利率在70%-75%,如果不足65%则说明定制化程度过重;中小客户理论上毛利率会更高,可达90%左右,因为中小客户以标准化的产品为主,需要人力的支持也相对偏低,整个经济模型也决定了小客户毛利率要高一些。”王国栋表示。

对于国内平均毛利率偏低,餐道CEO李振宏分析主要原因有两方面:“一方面国内SaaS公司计算毛利率的方法不是很贴合实际,未把一些净服务的代运营人力成本计算进去,SaaS软件业看似有相对高的毛利率,如果把此成本加上后,收入会低很多,相对维持不了高毛利率。另一方面高毛利意味着产品的标准化程度更高,并且收入当中来自于软件和净服务费结算的这种收入的占比更高。但很多大客户不接受购买一个完全标准化的产品,需要有一些二次开发。”

傅俊超的观点类似,他指出:“一方面是做一分钱的业绩,可能要投入两分钱的人力成本,但由于SaaS软件行业对成本的通用计算方式没有包含人力成本,就导致了软件行业毛利率偏高,但是净利率不高。例如收入100元,顾问费占比60%,软件费分摊折旧10%。另一方面是无论通用型还是垂直型产品,后续都逃不过二次开发,最后的收入来源在于项目制。”

“高毛利意味着你的产品的标准化程度更高,并且你的收入当中来自于软件和净服务费结算的这种收入的占比更高。以大客户为主的SaaS公司,它普线呈现出的毛利水平较低,在相当多的领域,客户并不接受购买完全标准化的产品,产品很难实现真正的标准化。以小客户为主的SaaS公司,一般产品标准化程度较高,但如果企业的商业模式上不完全是纯软件业务,包括一些金融,交易抽成等GMV计算的收入,那么按照总额法结算在财务指标的体现也会较低。”方正浩表示。

三是SaaS企业的NDR(金额续费率)明显下滑。

NDR=上期订阅客户本期贡献MRR/上期订阅客户上期贡献MRR。

国内SaaS企业的NDR在30%-50%之间,甚至更低(5%);国外介于 80% 到 130% 之间。

“以晓多科技为例,我们的客户多为国内大型3C、电子家电、家居等行业,在宏观经济环境下,随着淘宝、抖音、京东等流量平台的下滑,这些行业的客户自身业务增长未达预期,所以在SaaS部分的投入比较有限。除了个别领域,SaaS行业整体的NDR多多少少都会受影响。”晓多科技财务总监邹晓雪表示。

方正浩对此也表示:“整体的NDR肯定同比上一年有所下滑,但也有不少企业,因为自身的市场定位和产品特点,维持甚至100%以上的续费率。”

“餐饮SaaS部分头部企业续费率超80%,其他平均在65%左右,但由于上年疫情,线下的抑制,对餐饮SaaS企业影响较大,企业倒闭率也高达40%-50%。”李振宏表示。

不同的公司会有相应差异。王海顺表示:“我们大客户续费率达80%以上,小客户30%左右。我们会更看重这个数字背后的意义和价值是否真实,以及实际运作过程中产生价值的可行性。”

AI能不能解决行业困境

AI成共同救命稻草?

对于国内SaaS行业经历疯狂增长后回归冷静、行业突破上限的方向,国内三大零售SaaS公司似乎都将希望寄托在了AI新技术之上。

有赞今年4月中发布了首个AI产品“加我智能”,旨在进一步提高运营推广的效率。发布会后的第二个交易日,有赞股价涨幅超9%。

有行业专家认为,有赞在人工智能时代大有“向AI借效率”的想法,虽然SaaS已是非常成熟的应用模式,但对不少新手商家而言仍有一定的学习门槛,零经验新手很难马上上手,而AI技术则能在一定程度上帮助用户实现“自动驾驶”。

微盟2023年也在加大AI技术探索,整合AI在数字商业服务生态上的应用能力,持续加码AI+零售,拓展AIGC在数字商业的应用场景。2023年2月,微盟与百度文心一言达成生态合作,将把文心一言的技术能力与微盟SaaS产品和数字营销服务实现深度融合。

而光云科技受益于chatGPT概念炒作,股价从2月1日到3月27日累计上涨了156.99%。5月5日,光云再次涨停收盘。东吴证券认为,公司在电商SaaS领域已掌握了人工智能详情页生成技术、图像前景提取技术、亿级订单实时处理架构技术等核心技术,有机会在AI时代继续领先。

尽管如此,前述行业专家认为,跟当前GPT技术对大部分行业的冲击一样,AI确实可以提高商家在SaaS平台上的运营效率,但却很难颠覆行业,毕竟AI作为运营工具,是无法帮助SaaS打通零售链条的上下游,为商家提供流量并整合供应链,这仍是SaaS平台的一大痛点。

AI PaaS + 开放生态,才是企业数智化转型的选择

5G、云计算和人工智能技术的普及和应用,带我们迈进一个千行百业数字化转型升级的时代。而 IDC 此前在一份报告中指出,2023 年将成为企业数字化转型的拐点,即企业从数字化转型时代进入到数字化业务时代。

所谓数字化业务时代,和过去相比最大的不同是不再仅以信息技术建设为支撑,而是以业务为支撑,所有的数字系统都要以业务为核心。

如果说传统数字化转型是业务数字化,而数字化业务时代则是将数字业务化,更注重对数据的利用和应用,实现对企业、社会、生产等领域的深度改造。

这是一个从“数字化”向“数智化”升级的过程。

但是,在这个背景下,中国的 SaaS 却一直面临发展瓶颈,定制需求太多,使用频率过低,获客成本高、数据孤岛等问题,阻碍着企业向数智化转型的步伐。

面对这些问题,钉钉给出的解法是:生态战略,围绕客户群体,以 PLG+SLG 的方式来做深价值。

PLG 是产品(Product)驱动和底座(PaaS)驱动,以 PaaS 为底座能让定制开发成本更低,效率更高。SLG 则是销售(Sales)驱动和服务(Service)驱动,其中服务是重中之重。

钉钉的解法,其实也暗示了数智化时代企业服务市场产品的整体变化趋势。

首先,是我们常说的 SaaS、PaaS、IssS 融合发展的趋势越来越明显,特别是在 AI 技术的带动下,产品会呈现极简化的趋势。企业不需要考虑太多复杂因素,只需提出自己想干什么,接下来交给 AI。

在此趋势下,低代码甚至无代码将成为产品的必然的选择。

另一点是 PaaS 自身发展趋势的变化。PaaS 的市场规模虽然相对较小,但却处在云计算产业链壁垒最高的一个环节,战略作用显著,所以人们常说“得 PaaS 者得天下”。

PaaS 到目前已有超过 15 年的发展,过去 15 年,aPaaS 可以说是 PaaS 的代表,日臻成熟。但随着人工智能、物联网、大数据等技术加快渗透到企业级应用,深度挖掘了 PaaS 的价值并产生新的需求。

尤其是如今生成式 AI 的火热让 AI 作为底座重构业务成为可能,以 AI PaaS 为代表的数据类 PaaS 服务将成为 PaaS 未来发展的趋势。

AI PaaS,就是将 AI 能力做为一种服务,它为企业提供了一个简单易用的平台,使他们能够快速搭建和扩展自己的 AI 应用。

还有一点就是 PaaS 平台需要从封闭走向开放。

数智化时代企业的核心竞争力之一就是开放生态的构建能力,这种生态会模糊行业界限、企业界限甚至竞争的界限,比如汽车行业不仅有传统供应商,还要扩展到互联网、云计算行业。在这种变化下,PaaS 平台也需要构建开放的、无界的生态服务,这样才能满足企业满足企业低成本,快速数智化的需求。

综上所言,钉钉选择将 AI PaaS 开放给生态伙伴和客户,是顺应数智化时代发展潮流的前瞻之举,是必须要做的决定。

同类文章排行

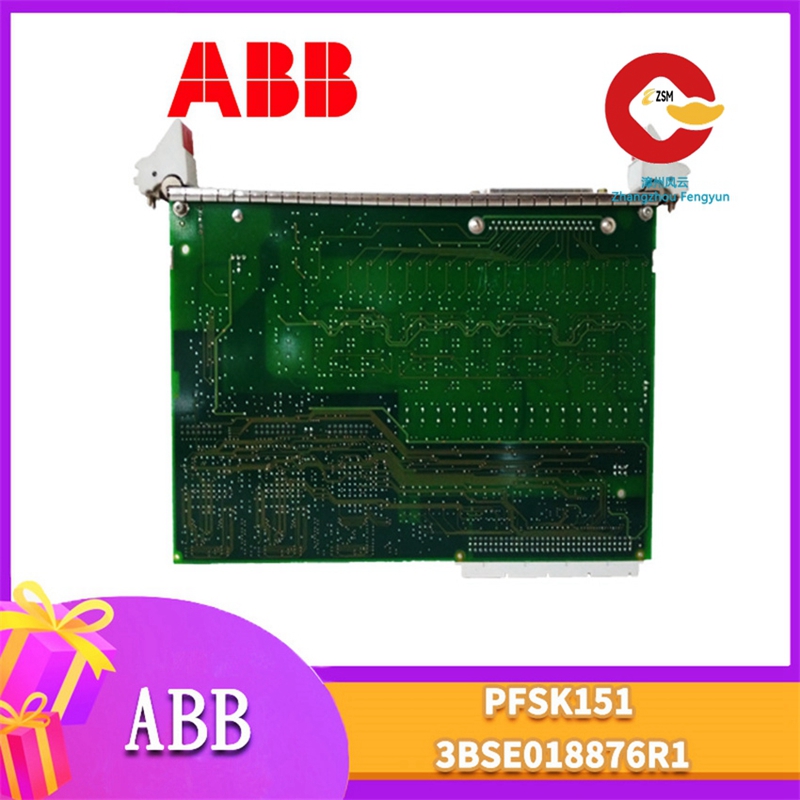

- 5SHX1960L0006 3BHB016120R0002

- 怎么联系业务?

- ABB厦门工业中心“碳中和”园区示范基地落成

- 3500/22M 288055-01 表面检测系统分类性能的

- 3500/33-01-00 全集成线扫描接触式图像传感器

- 协作机器人市场能否在后疫情时代迎来二次增长?

- 5SHX1960L0006 3BHB016120R0002

- 辉瑞6年的工业数字化转型历程与成果

- 3500/34 125696-01 相机用于开发眼睛研究的瞳

- 5SHY4045L0003 3BHB021400 克服制造

最新资讯文章

- CI535V26 3BSE022161R1 凯本隆SC30双

- SB510 3BSE000861R1 智能驾驶领域再迎新动作

- RB520 3BSE003528R1 CMA三十而立:埃夫特

- SC520 3BSE003816R1 皮尔磁即将亮相汉诺威工

- SC520M 3BSE016237R1 智辟新天地!ABB机

- CS513 3BSE000435R1 ABB赋能广东阳江能源

- MB510 3BSE002540R1 ABB推出水和废水能源

- SC510 3BSE003832R1 将人工智能嵌入全线业务

- SR511 3BSE000863R1强生公司将以7亿美元出售

- RF533 3BSE014227R1 龙沙从罗氏收购加州生物